Quels sont les impôts applicables aux revenus fonciers en 2024 ?

Temps de lecture estimé : 7 minutes

- Quels sont les impôts applicables aux revenus fonciers en 2024 ?

La taxation des revenus immobiliers s’applique aux gains générés par la location de biens non meublés et de terrains. Deux régimes coexistent : le micro-foncier et le régime réel d’imposition.

Que représentent les revenus immobiliers ?

La catégorie des revenus fonciers de l’impôt sur le revenu englobe les gains provenant de biens bâtis (immeubles, maisons, appartements, usines) ou non bâtis (terres agricoles), parts de fonds de placement immobilier, voire de bateaux aménagés en habitations fixes. Elle exclut les revenus de la location meublée (imposés dans les BIC) et les sous-locations d’immeubles nus (imposés dans les BNC).

Elle ne couvre pas non plus les revenus locatifs d’entreprises commerciales, industrielles, agricoles, libérales ou artisanales. Deux régimes d’imposition s’appliquent : le micro-foncier et le régime réel, avec également des cotisations sociales et, dans certains cas, une contribution sur les revenus locatifs.

Comment ajuster vos versements d’acomptes pour l’impôt à la source ?

Si aucun revenu foncier n’est perçu après le 31 décembre 2023, il est nécessaire de sélectionner la case 4BN, excluant ainsi les revenus fonciers de 2023 du calcul des acomptes du prélèvement à la source en 2024.

Le système du micro-foncier

Le micro-foncier constitue un régime simplifié d’imposition des revenus fonciers. Accessible aux contribuables dont les revenus fonciers bruts ne dépassent pas 15 000 euros par an, ce seuil est annuel, sans prorata temporis. Ce régime simplifie les déclarations, exigeant uniquement le montant brut des recettes et l’adresse du bien dans la déclaration de revenus standard (formulaire 2042).

Le calcul du revenu foncier net (bénéfice foncier) s’effectue automatiquement avec une réduction de 30%, représentant forfaitairement les charges du propriétaire. Le choix du régime s’applique à tous les revenus fonciers au sein d’un même foyer fiscal. Il est impossible d’opter pour le micro-foncier pour une location et le réel pour une autre. Le micro-foncier n’est pas applicable dans certaines situations, telles que les monuments historiques, les logements bénéficiant de déductions spécifiques (Robien, Borloo, Périssol, Besson, etc.), mais il demeure compatible avec le dispositif Pinel.

Le contribuable a la possibilité, sur option, de faire imposer ses revenus fonciers selon le régime réel. Pour ce faire, il lui suffit de déclarer ces revenus à l’aide du formulaire 2044 (ou 2044 spéciale). L’utilisation du régime réel est alors obligatoire pour une période minimale de 3 ans, à moins d’un changement dans la situation familiale entraînant une modification du nombre de parts imposables. À l’issue de ce cycle triennal, le contribuable a la liberté de choisir de rester en régime réel chaque année ou de retourner au microfoncier.

Le système d’imposition basé sur le régime réel

Sous le régime réel d’imposition, le contribuable calcule personnellement son revenu foncier net en déduisant les charges effectivement supportées et justifiées du revenu foncier brut. Ce régime devient automatique lorsque les revenus fonciers bruts de l’ensemble du foyer fiscal dépassent 15 000 euros par an.

Choisissez le régime réel lors de votre déclaration de revenus 2024, et indiquez les revenus fonciers perçus en 2023 dans la déclaration 2044 ou 2044 spéciale. Reportez également ces montants dans la déclaration standard 2042, aux emplacements des cases 4BA et suivantes.

Le montant brut des revenus fonciers

Il englobe les revenus effectivement perçus, comprenant les recettes et les loyers réellement encaissés. Les charges locatives payées par le locataire, considérées comme des charges récupérables, ne sont pas incluses dans ces recettes. En revanche, les dépenses normalement à la charge du propriétaire, si elles sont supportées par le locataire, doivent être réintégrées dans les recettes. De même, les subventions et indemnités perçues, comme celles compensant une perte de loyer, doivent être prises en compte.

Les dépenses éligibles à la déduction fiscale

Ces dépenses englobent les coûts de réparation, d’entretien, d’administration, de gestion, les déductions spécifiques liées à des dispositifs fiscaux particuliers, les frais liés à l’acquisition ou à la préservation des revenus fonciers, les intérêts d’emprunts, les assurances, les travaux, etc.

Leur déduction est soumise à des règles strictes, détaillées dans la législation fiscale et confirmées par diverses décisions juridiques. En principe, ces charges doivent être déclarées en TTC, incluant la TVA. Cependant, si le loyer est assujetti à la TVA, les recettes et les dépenses doivent être déclarées hors taxes.

Pour être acceptées comme déductibles par l’administration fiscale, ces dépenses doivent être liées à des biens imposables dans la catégorie des revenus fonciers, être effectivement supportées par le propriétaire, être réglées au cours de l’année d’imposition et être justifiées. Le contribuable peut consulter la brochure pratique annuelle de l’administration fiscale pour connaître les charges admissibles et les modalités déclaratives.

Le montant net des revenus fonciers

Le déficit foncier peut émerger lorsque les charges déductibles sont retranchées du revenu foncier brut, conduisant ainsi au revenu foncier net.

La situation des revenus immobiliers provenant de l’étranger

Depuis l’introduction du prélèvement à la source, les revenus fonciers provenant de l’étranger (biens immobiliers situés hors de France, tels que ceux acquis via une SCPI) et donnant droit à un crédit d’impôt équivalent à l’impôt français doivent être déclarés dans les formulaires 2042 ou 2044, en fonction du régime choisi.

Pratiquement, après avoir renseigné les cases habituelles (4BE pour le micro-foncier ou 4BA pour le réel) avec le montant global de vos revenus fonciers (français et étrangers), il suffit d’attribuer la portion provenant de l’étranger dans les nouvelles cases 4BK (micro-foncier) ou 4BL (réel). Cette approche évite d’être assujetti à un acompte au titre du prélèvement à la source.

Les charges sociales

Les revenus fonciers sont également assujettis aux charges sociales, tout comme l’ensemble des revenus patrimoniaux et des produits de placement. Le taux global des prélèvements sociaux est de 17,2 % (CSG de 9,2 %, CRDS de 0,5 % et prélèvement de solidarité de 7,5 %).

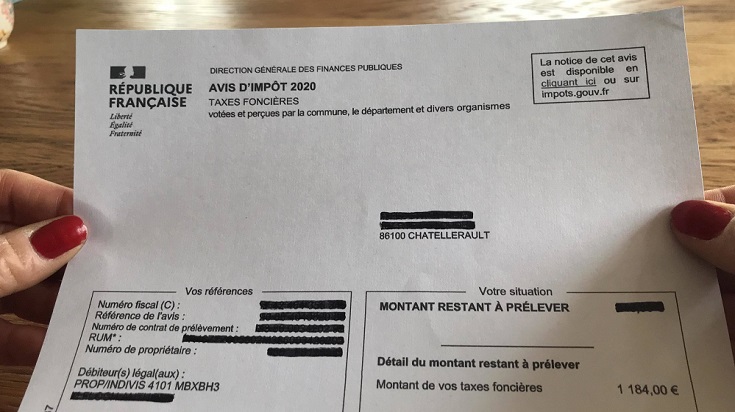

Ces prélèvements sociaux, ainsi que leur méthode de calcul, figurent sur l’avis d’imposition sur le revenu et sont additionnés au montant de l’impôt dû.

La contribution sur les revenus locatifs

La Contribution sur les Revenus Locatifs (CRL) a été abolie en 2006 pour les particuliers propriétaires, que ce soit en direct ou par le biais d’une société civile dont aucun associé n’est assujetti à l’impôt sur les sociétés. Cette contribution, équivalente à 2,5% des loyers perçus pour des biens immobiliers achevés depuis plus de 15 ans au 1er janvier de l’année d’imposition, a été supprimée pour cette catégorie de contribuables.

Cependant, la CRL demeure en vigueur pour les personnes morales et les organismes à but non lucratif.

Déclaration des revenus : Formulaire 2042

Déclaration des revenus fonciers : Formulaire 2044

Partagez cet article :

Ces articles pourraient vous plaire :